背靠明星股东,小熊U租母公司凌雄科技招股首日认购火爆

2022年11月14日,国家级专精特新“小巨人”凌雄科技集团有限公司(以下简称“凌雄科技”)正式招股。公司拟全球发售5325.9万股股份,发售价将为每股发售股份7.6港元-8.74港元。据证券之星统计,开启申购首日,富途、辉立、华盛等合计借出孖展4655万港元,超认购逾0.2倍。有市场消息称,本次IPO香港公开发售部分已完全足额且轻微超购,国际配售部分从券商获悉也已收获超额意向订单。这个成绩在今年有所降温的港股新股市场中,可以称得上为前列表现。

如果说凌雄科技的名字相对陌生,那么对不少人而言“小熊U租”或许更亲切。

实际上,小熊U租为凌雄科技旗下最知名的品牌和业务,又被戏称为“包租熊”。凌雄科技于2004年成立,以计算机组装服务及二手个人计算机销售起家,分别于2008年及2013年推出短期及长期计算机租赁项目,并在2017年开始提供设备回收服务。

2018年,公司推出品牌“小熊U租”,逐渐发展为企业级设备全生命周期管理供应商。

招股书显示,小熊U租问世后,凌雄科技引得京东、腾讯、联想等巨头纷纷下注。2018-2021年期间,京东、腾讯、联想先后分别注资1.38亿元、2050万元和500万元,联想还花费1163.36万元收购了公司0.79%股权。

到2021年7月三家巨头均是公司核心股东。京东持有公司股份14.68%,腾讯、联想分别持股2.08%、1%。其中,京东还在网站上专门设立企业通道,让企业客户能够直接访问小熊U租;腾讯也指定公司为腾讯众创中心合作伙伴。

在IPO前,公司与股东签订资本削减协议,回购了京东、腾讯、联想等股东的出资资本,注册资本也由1.07亿元降低到5415.56万元。部分声音把公司注册资本减少误读为明星股东退出或减持。但实际上,在上市前减少注册资本是为了进行股权架构的正常调整,当中并不涉及明星股东的退出。截至聆讯之前,京东、腾讯、联想分别持有凌雄科技13.22%、1.88%、0.90%的股份,仍坐稳大股东位置。

明星股东加持是凌雄科技保持良好基本面的重要因素之一,而更关键的是其能不断强化内核,持续保持有质增长。

近年来,在创业风向兴起和政府出台相应补贴政策的大背景下,我国中小企业数量大幅增加。

由于规模相对较小、发展时间有限,中小企业的短板也显而易见,其中最明显的一点就是IT设备等重资产加重财务负担。

转向轻资产运营的中小企业对IT开支增长及数字化需求持续增加,导致国内IT设备服务市场快速增长,瞄准了IT租赁市场的凌雄科技也得以实现业绩的爆发。

2019-2021年(以下简称“报告期内”),公司分别实现营收5亿元、10.22亿元、13.3亿元。复合年增长率为63.1%。今年上半年,营收再次迎来大幅增长,达到8.54亿元,对比去年同期5.37亿元增幅达到59.1%。

增收的同时,公司盈利能力也大幅提升。各报告期,凌雄科技毛利分别为0.8亿元、1.47亿元、1.93亿元,年复合增长率为55.28%。1-6月,公司毛利突破1亿元关口。

凌雄科技盯上IT租赁服务,避免企业直接采购IT设备产生的开支高昂,也相当于将这个财务包袱抛到自己身上。

为了降低企业设备成本,小熊U租需要大量买入IT设备。报告期内,翻新设备数目从49.84万台飙升至137.54万台,增幅将近176%。

招股书透露,中小企业已成为公司的目标客户群。设备全生命周期管理解决方案可以帮助企业避免自身购买设备而产生大量资本支出,及以安全且具有成本效益的方式处置淘汰设备。

根据灼识咨询数据,与传统做法相比,设备及IT技术订阅服务可帮助企业在三年期间内将运营成本降低约10%至30%。

目前,国内设备全生命周期管理市场高度分散,大部分赛道玩家为小规模的设备提供商组成,仅有金字塔顶尖的佼佼者才实现营收5亿元大关。在国内唯“二”两家营收超过5亿元、供订阅设备超过30万台的领头公司中,凌雄科技是其中之一。

2021年,凌雄科技行业市场份额达到3.9%,已是国内最大的设备全生命周期管理供应商。

2019-2021年,公司经调整EBITDA分别达3690万元、1.65亿元及2.24亿元,复合年增长率为146.6%。今年上半年达1.28亿元,较2021年同期增加15.4%。

不过,凌雄科技账面上却有不小的“亏损”。招股书显示,公司各报告期净亏损分别为6035万元、1.77亿元、4.49亿元。

看似耸人听闻的“巨额亏损”实际上与公司经营情况无关。由于新经济企业赴港上市时,招股书净亏损需要计入融资后的公允价值变动,影响了资产负债表,因而形成账面亏损。

招股书显示,2019-2021年公司以公允价值计量且其变动计入当期损益的金融负债分别为1007万元、1.9亿元和4.34亿元。随着公司融资额越大、估值提升,披露的“亏损”也越高。

事实上,这也是热门公司多轮融资的共性和港股上市企业的常见情况。例如美团、小米、快手在赴港上市招股书中也曾披露“巨额亏损”,这类亏损通常在上市后首个财年就会恢复。

作为国内首家涉足设备全生命周期管理解决方案的供应商,凌雄科技目前业务范围涵盖向IT设备经销商销售翻新淘汰IT设备,以及向中小企业提供设备及IT技术订阅服务,该模式覆盖长短期订阅期及设备生命周期主要阶段。

根据招股书,公司收入主要源自设备订阅服务、IT技术订阅服务及设备回收收入。其中,最后者贡献了大部分收入,收入占比约为七成。

设备回收服务即公司从企业使用者处购买淘汰IT设备,并在翻新后用于设备订阅服务或通过外部电商平台销售。部分淘汰设备亦通过自有平台销售。

这一业务有别于过往的计算机组装服务及二手计算机销售业务。传统的设备回收以线下服务为主,涵盖单一产品类别并主要服务个人客户。而公司包括在线及线下服务,涵盖多项产品类别,主要服务企业及在其内部工作的个人用户。

2017年,凌雄科技建立专业团队,面向淘汰设备发展、服务上游企业供应商及下游客户网络,其主要为从事已淘汰IT设备交易的企业。这一年也被公司成为“设备回收业务具有里程碑意义的一年”。

报告期内,公司设备回收业务毛利率大幅提升。2019年毛利率仅0.1%,主要由于公司以相对较高的投标价格购买淘汰设备,目的为与该等设备的主要供应商建立业务关系。随着公司成为该等设备主要供应商的预先批准投标人,2020年毛利率大幅改善至6.5%,并在评估不同投标机会掌握了更多的主动权。

设备回收业务报告期内大幅增加,分别为15.12万台、59.87万台、85.71万台,复合年增长率138.1%。上半年已售出47.27万台,为去年同期翻倍有余。

在设备订阅服务方面,各报告期凌雄科技实现的NDRR分别为117.4%、113.8%及138.8%。该业务由2019年的毛损率17.4%改善至2021年的毛利率23.2%。

业务的增长也顺应了绿色经济和数字经济的大趋势。

灼识咨询数据显示,预计中国的设备回收市场在未来几年将会持续以更快的速度扩张。中国设备回收业务的市场规模已由2017年的18亿元增至2021年的68亿元,复合年增长率为39.2%,预计2026年收入将达到约261亿元。

随着企业对IT设备的持续投资及办公灵活性的深化,预计未来几年中国设备全生命周期管理市场将迎来更快速增长,于2026年将增长至1382亿元,2021年至2026年预测期间的复合年增长率为32%。

疫情也成为IT设备订阅市场快速发展的推手。在两年来疫情之下,中小企业对轻资产模式、IT设备订阅服务的需求进一步增强。为企业客户提供有关员工居家办公所需的笔记本计算机等IT设备的订阅服务也成为小熊U租瞄准的新蓝海。

另一方面,疫情期间关闭的中小企业也产生大量淘汰设备,也需要通过设备回收厂商进行处理。

值得指出的是,跟国内部分设备供应商有所区别的是,凌雄科技强调设备的“全生命周期管理”。在公司自主研发的应用软件小熊U管家上,凌雄科技进一步发展SaaS业务。这个一站式平台具备多方位功能,公司得以在平台上直接向设备订阅服务客户提供IT设备的采购、分配、维修、维护及处置服务。

对于需要新IT设备及设备维护或维修的企业,小熊U管家可以为其分别推荐设备订阅服务或IT技术订阅服务。小熊U管家也具备自动识别IT设备折旧及为企业用户推荐合适IT设备回收方案等功能,进一步提高为公司设备管理SaaS提供交叉销售的机会。

这除了能让企业避免因采购设备产生的大量一次性成本导致的巨大财务压力,也能在后期确保租赁设备得到及时的维护服务。而在IT技术人员平均工资持续上涨的情况下,这也免去了企业庞大内部IT员工团队的成本。

虽然目前基于小熊U管家的设备管理SaaS业务并非收入大头,但设备管理SaaS却发挥着连接设备回收业务、设备订阅服务及IT技术订阅服务并增强用户黏性的桥梁作用。

2019-2022上半年,小熊U管家上同时为公司设备订阅客户的注册企业客户数量分别为801名、2152名、4638名及6611名,占所有注册企业客户的比重逐步提升,分别为5.7%、11.8%、18.7%及23.7%。

设备全生命周期管理解决方案已成为设备管理的新趋势。虽然背着重资产的“包袱”,不过凌雄科技也尝试通过提高IT设备利用率、推出小熊U管家等措施减少经营开支。

在回收和订阅业务方面,通过延长IT设备的生命周期、增加业务场景来提高IT设备的利用率。另外,IT技术订阅服务、设备管理SaaS通过服务类别间的交叉销售提高客户黏性。

招股书显示,公司经营开支(即分销及销售开支与行政开支总额)比率由2019年的22.7%下降至2021年的11.8%。上半年这一比率为11.7%,对比去年同期12.8%减少1.1个百分点。

整体供应链的完善,也离不开大玩家的加码。自小熊U租面世后,京东、腾讯和联想先后入股凌雄科技,一方面借助几个大客户进一步拓展客户群体、维持较大的用户流量;另一方面,加码玩家让凌雄科技得以完善供应链,真正实现“全生命周期管理”。

除了提供设备租赁、订阅服务,凌雄科技亦有设备出售业务,重要的电商平台成为其载体。目前,公司已与京东合作,通过平台的展示合作出售淘汰IT设备(主要包括笔记本计算机)。

此外,双方还在京东电商平台首页上共同开发客户服务入口网站(zl.jd.com及zulin.jd.com)。在京东平台,京东的企业客户可直接查阅和订阅其设备全生命周期管理解决方案并经由该等入口网站完成交易。公司与联想也有类似合作。

而腾讯则将小熊U租指定作为办公设备解决方案的业务合作伙伴,腾讯众创空间将向腾讯众创中心的企业家及初创企业推荐凌雄科技的设备全生命周期管理解决方案。借助行业龙头背书,让小熊U租在同类解决方案供应商中处于有利地位。

除了“生意合伙人”,京东也扮演着供应商的角色,凌雄科技得以从京东处获取稳定、优质的设备供应。

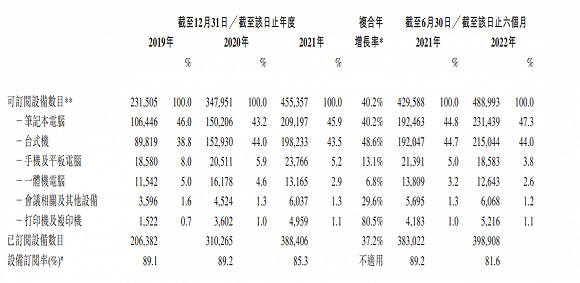

截至2021年底,公司可供订阅的设备达到45.54万台,对比2019年末23.15万台复合年增长率为40.2%。上半年,这一数额进一步增加至48.9万台。

通过跟京东等战略股东合作,公司既能从下游业务板块取得客户资源,也能够从上游业务板块取得供应链资源,取得正面的协同效应。

截至2021年末,凌雄科技多元化客户群超过10000名客户,覆盖传统至新经济行业。

从订阅客户类型来看,公司客户的粘性正在提升。报告期内,虽然短期设备订阅客户数目从6317个降至4538个,但长期设备订阅客户数目却从5068个提升至10030个,几乎翻了一倍。截至2021年底,大客户留存率达到84.2%。

每名设备回收客户贡献的平均收入也相应增加,分别为25.28万元、72.26万元、83.96万元,上半年达到106.06万元。

实际上,这也是双向选择。招股书显示,报告期内公司与超过一半的前30大互联网公司(包括京东及联想)在设备回收业务及设备订阅服务方面有业务合作,这也为互联网头部企业带来巨大收入贡献并提供稳定设备供应。